寻找新机会一直是跨境电商持续增长的新动力。而中东市场则是这几年来对跨境电商最诱人的新机会之一。

中东和北非地区一直被人们认为是下一片蓝海市场,海湾地区尤其被吹捧为未来几年将呈指数级增长的市场。事实上,根据中东支付网关PayFort的数据,到2020年,中东电商市场的规模将增长到690亿美元,在短短几年内几乎翻了一番。而据数据统计资源网站Statista表示,中东和非洲地区的年复合增长率从2018年至2022年将增长11%。

IT研究与顾问咨询公司Gartner的研究指出,2016年中东地区只有15%的企业开设了在线业务,彼时中东居民有90%的在线购物来自外国企业。据公开报道,尽管中东地区是世界上互联网渗透率最高的地区之一,但该地区只有2%的零售业务是在网上进行的。

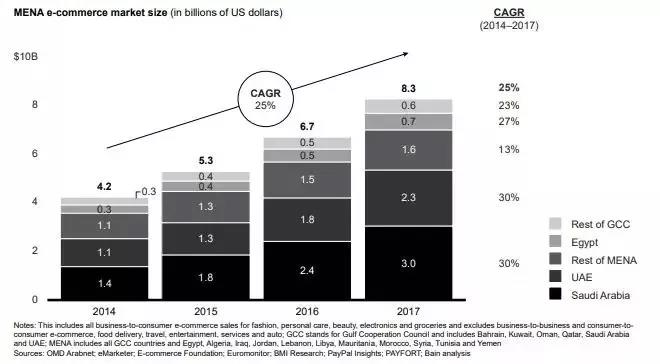

谷歌和贝恩咨询公司最近刚刚联合发布了2019年《中东电商报告》指出,自2014年来,中东北非电子商务每年增长25%,电商渗透率还比较低。

过去几年的高速增长

2017年,电商占零售总额的比例是1.9%,GCC国家为3%。阿联酋电商发发达程度最高,渗透率为4.2%,这个数字相当于土耳其和巴西;沙特以3.8%紧随其后;埃及是2.5%,相当于印度和印尼。整体来看,发展空间还是很大的。

电商渗透率对比

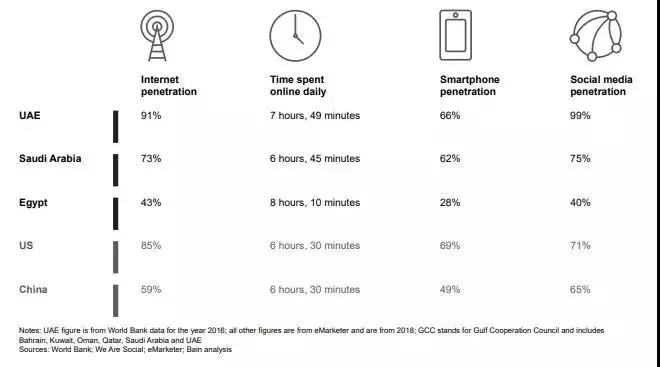

2017年由We Are Social(数字研究公司)和Hootsuite(在线品牌管理服务提供商)共同开展的一项研究指出,阿联酋有着全球最高的社媒渗透率,而沙特阿拉伯则有着全球最高的社媒用户增长率。德勤会计师事务所(Deloitte)在2017年分享了类似的调查结果,该调查显示阿联酋的社媒渗透率高达99%,沙特则实现了73%的同比增长。

Deloitte的Going Digital报告显示,该地区有超过60%的居民会使用互联网,远高于51.7%的全球平均水平。阿联酋在这方面也处于领先地位,超过80%的互联渗透率使其成为全球互联网普及率最高的国家之一。如果你把中东和北非地区视作一个整体,那里的互联网渗透率一直在以年同比15%的增幅快速增长。该地区的智能手机渗透率也异常之高。例如,多达9/10的沙特人民会使用智能手机,其中大多数人会使用智能手机上网。此外,该地区强大的联网能力同样起到了一定的帮助作用。

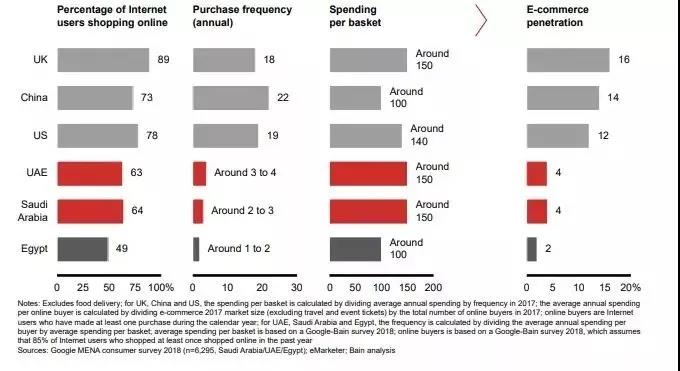

中东北非地区的平均客单价为150美金,尤其是阿联酋和沙特,客单价甚至比英国、美国都要高。

不过相对美国、中国等电商发达地区,中东北非的购物频次要低很多。

谷歌版中东电商报告:客单价高达150美金

低频次的一大原因是品类太少。比如说,亚马逊美国站有5.5亿个SKU,中东北非最大电商Souq上只有840万个SKU。

再深究的话,和该地区产业模式相关。中小型企业一直是大多数市场的支柱,在美国亚马逊上,有一半的商品来自一百万个中小企业;在中国,阿里巴巴成功地将中小企业纳入自己的体系,为消费者提供了广泛的购物选择。

中东北非就不一样了,中小企业的生产总值只占总GDP的15%-30%,而发达的市场一般是50%。而且这些中小企业的商品在网上流通的速度也很慢。时尚和电子品类是零售业的大头,但在中东北非还主要是线下零售占主导地位。

当谈到中东电商市场的潜力时,高社媒渗透率、高互联网渗透率和强大联网能力只是其中的一方面。另一方面是对在线商务的优惠政策,尤其是在GCC(海湾阿拉伯国家合作委员会)国家。

拿阿联酋来说,该国政府一直积极参与到让科技企业更容易在该地区经营的事务中。例如,为促进更多外国直接投资进入迪拜电商领域并帮助提高阿联酋对电商公司的吸引力,迪拜自由区委员会(Dubai Free Zones Council)还制定了新的电商法规。迪拜也为拥有像CommerCity这样的园区感到自豪,这是一个斥资7.35亿美元的电商自由区,紧邻迪拜机场。据报道,迪拜互联网城(Dubai Internet City)的企业入驻量已经封顶,并且很快还将继续扩建。

据悉,其他GCC国家也正在拟定此类举措。同样有趣的是,电子政务在这些国家越来越受欢迎,这表明政府和它的公民都非常乐意于在网上完成各种任务。

中东电商市场面临的挑战——地区编码缺失、支付方式落后

中东地区及GCC国家的电商发展面临的主要挑战之一就是地区编码的缺失,这可能会阻碍最后一公里的交付。对于许多电商和物流公司来说,最大的问题就是如何降低与在线购物相关服务的时间和成本。

数字支付是该地区与发达市场相比落后的另一个领域。除阿联酋外,中东其他国家尚未完全采用在线支付和移动支付方式。货到付款仍然是该地区主要的支付方式,这显然会增加电商公司的运营成本。咨询公司Hally & Partners的数据显示,选择货到付款方式在沙特所有电商交易中的比例达到了70%左右。

三大主要电商市场——阿联酋、沙特、埃及

纵观GCC国家的所有主要市场,其中有两个市场走在了最前面——一个是阿联酋,一个是沙特。而在北非,埃及是未来最具增长潜力的市场之一。虽然巴林、阿曼和科威特的电商市场和发展速度同样不容小觑,但这些国家的人口相对较少,当然它们对整个地区的贡献也会相对较小。

阿联酋是而今中东最大且最成熟的电商市场之一。根据PayFort的数据,阿联酋电商市场在2016年的规模为270亿美元。研究机构BMI Research指出,该市场的规模到2020年将占整个中东市场的45.6%。伴随着高速的发展,强大的基础设施、便捷的商业运作、精通技术以及来自世界各国的人民都有利于这个国家发展电商市场。

沙特电商市场同样是中东地区的领先者,PayFort对其2016年的市场规模预估为220亿美元。但与阿联酋和其他GCC国家相比,该市场的增长可能是呈渐进式的。这主要是因为缺乏旨在促进电商和其他科技企业发展的零售基础设施和政府举措。尽管国有企业可能会得到一定提振,但企业人力沙乌地化(Saudization)计划据说会让国际品牌和企业在沙特更难以立足。BMI表示,到2020年,沙特电商市场可能会在中东电商市场占有29.1%的份额。

说到埃及,这是一个有着传奇般电商历史的国家。它开创了该地区的一些先河,例如在1999年与埃及零售商Otlob共同推出的在线订餐服务。然而,该国的电商渗透率仍处于萌芽阶段。埃及通信和信息技术部(MCIT)的一项研究表明,电商销售仅占埃及零售贸易总额的0.4%。但这一数字也将会迅速上升,因为该地区是阿拉伯世界互联网用户最多的地区之一。MCIT也一直致力于该地区的电商发展,诸多政策和发展都聚焦于此,这使得埃及对许多电商企业来说都非常有吸引力.

Souq是中东地区发展时间最长,市场占有率最高的电商,目前来看,也是综合实力最强的电商。

Souq最初是阿拉伯最早的门户网站Maktoob旗下的购物网站。2006年时,是个拍卖网站;2007年,上线了店铺服务,用户可以购买固定价格的商品。

2009年,雅虎以1.64亿美元的价格收购Maktoob,但却不包括Maktoob旗下的电子商务网站Souq及支付工具CashU。被雅虎收购后,Maktoob创始人Samih成立Jabbar Internet Group,持有Souq和CashU大部分股权。

2017年3月份,亚马逊以5.8亿美元的价格收购Souq,据悉,2019年4月1日起,原souq.com将采集到amazon.ae,原souq.com将取消。

据了解Fordeal隶属于广州哆啦信息科技有限公司,为电商出海一站式平台,注册时间为2017年8月14日,创始人李文波,CEO为吕皓。

Fordeal主要为用户提供男女服装、箱包配饰、护肤彩妆、电子数码、体育用品等品类,支持多种语言、货币以及支付方式,销售网点覆盖中东,欧美等众多国家和地区,其中中东市场是Fordeal最主要的市场,业务覆盖沙特阿拉伯、阿联酋、科威特、卡塔尔、阿曼、巴林等中东地区,商家可免佣金入驻,无需提供客服,为商家提供流量扶和商品自动管理服务。

数据显示,Fordeal已入驻了上千家供应商,在线售卖百万级数量SKU,并获得了资本的关注,在2018年3月份,险峰长青对外公布已经完成了队Fordeal的投资

作为一家定位为中东市场的JollyChic电商平台,JollyChic搭乘“一带一路”的“顺风车”,将产品销往“一带一路”沿线34个国家和地区。

目前,执御在全球有超过2500名员工,近五年GMV持续保持每年300%以上高速增长,累计注册用户数超3500万,经营产品包括服装、鞋包、配饰、家居、母婴童玩、美体护肤与3C等,Jollychic已成为覆盖中东地区海湾六国82%左右的互联网用户。

2018年5月28日,浙江执御信息技术有限公司(以下简称执御)宣布完成数亿美元C轮融资,由红杉资本全球成长基金领投,君联资本、兰馨亚洲、平安创投、鼎晖投资等跟投,投后估值超10亿美元,成为专注中东电商的首家出海“独角兽”企业。

据了解,执御用五年的时间来了解中东市场以及客户需求,采用本土化战略+优质供应链打造中东第一购物APP。

在本土化的建设上,执御从人员到管理、运营,各方面都在不断地推进,客服端,售前、售中、售后都已经从中国内地迁到了中东,将近五百人的团队;此外,也有中东本土的营销团队,全都是本地员工。

值得一提的是,执御于2016年加入了“电商+本地网红”新型营销模式,目前已合作过中东市场1000多名网红,并开发了专业的招商团队+资深买手团队。

Noon于2017年9月底在阿联酋上线,12月份在沙特阿拉伯上线,总部位于沙特首都利雅得。在上线之前Noon就已经被熟知。它的发起人穆罕默德阿拉巴尔联合沙特主权投资基金,以10亿美金打造一个重量级电商。

目前,FarazKhalid是Noon的首席执行官,Faraz是中东时尚电商Namshi的联合创始人。今年5月,Namshi被阿拉巴尔收购。

Club Factory的产品有三个特点:非品牌、时尚和廉价。为此,该平台整合了20万供应商,无需提前备货。Club Factory由楼云创立。他是斯坦福大学毕业生,曾就职于Facebook。后来,他成立了一家总部位于杭州的公司。在Club Factory诞生前,公司的主打产品为爆款易。这是一个SaaS数据智能平台,帮助供应商根据工厂和库存数据做出决策。

Club Factory的商品以消费品为主,基本涵盖衣服、饰品、鞋包、家居、母婴等多个品类,平台上的商品件单件价4-5美元。

SHEIN成立于2008年,截至于2016年5月,SHEIN拥有1000万客户,覆盖全球224个国家和地区,日均发送包裹数十万个。

在Brandz与Google联合发布的《2018年BrandZ中国出海品牌50强报告》中,SHEIN荣列中国出海品牌50强榜单第24位。

2014年时,SHEIN闪电收购竞争对手Rowew;2015年,SheIn收购深圳库尚,2016年SHEIN进入中东市场。

作为一家跨境快时尚企业,SHEIN网站上所有的商品,都是自主设计、生产和销售的女装。尽管发展速度很快,但是SHEIN并没有把品类向童装、男装扩展。

在营销方面,早在2011年,SHEIN就开始利用网红在社交网站上做推广,为站点引流。

源码资本投资部副总裁袁迪表示,中国供应链极大地满足了当地用户对非标和半标商品的需求缺口,仓配、支付基础设施日趋完善,使得中国出口电商平台公司能够迅速做大GMV,占据一席之地。

但是长期来看,自营B2C向平台B2C的演进,不仅需要深耕优势品类,还需要在品类扩展、本地商家服务、交付体验等方面加大投入,逐步建立壁垒,形成对于本土电商的竞争优势。

2014年,SHEIN建立供应链中心,构建供应链体系,开始自主研发设计之路,搭建仓储系统,建立美洲仓、欧洲仓,SHEIN的“柔性供应链”能够快速打版、制作、生产,拥有强大的设计和生产能力。此外,还能处理刺绣、印刷、水洗等较为复杂的工艺。

Namshi成立于2011年,当时,Souq已经在当地经营了多年。Souq的主要商品是电子产品,为了差异化经营,Namshi的定位是“时尚电商',在创立之初完全模仿美国B2C网站Zappos.与Zappos类似,Namshi上的主要商品是鞋,拥有阿迪达斯、耐克等超过50个品牌的鞋子。

Namshi融资频繁,在2012年10月,获得BlakeneyManagement和JPMorgan领投的2000万美元融资;2013年5月,获得SummitPartners等领投的1300万美元融资。

2014年时,Namshi两家投资方Rocket Internet和Kinnevik将多家电商整合为全球时尚集团(Global Fashion Group,简称'GFG”),Namshi成为GFG旗下五大电商之一。

虽然已经覆盖海湾国家,但Namshi的大部分业务都在沙特阿拉伯,其次是阿联酋。

Namshi专注于知名品牌,因此奠定了中高端用户群体。除此之外,Namshi的物流体验也非常好,他们并不是跟大型物流公司合作,而是自建小而美的物流团队,满足客户当日达或次日达的需求。

2017年5月,穆罕默德阿拉巴尔旗下的EmaarMalls宣布以1.5亿美元收购了了Namshi51%的股权,Namshi成为阿拉巴尔旗下的电商联盟之一。